今年以来,茅台可谓春风得意,营收与利润增长,股价大幅攀升。茅台酒厂在官网上公布招聘300多名制酒工人。结果几十万人抢着报名,导致报名系统被挤爆。不差钱的茅台还办起了大学,茅台学院作为二本院校在今年开始首年招生。

除此之外,茅台集团还做起了大公司都会做的业务----金融。对于一家现金流充裕、上下游产业链生态足够丰富、品牌效应足够强的企业,不做金融确实有点浪费资源。

茅台拟筹建成立茅台集团金融控股公司

茅台集团官网发布的消息显示,8月8日上午,茅台集团董事会2017年度第一次战略决策委员会暨2017年度第四次董事会在茅台国际会议中心召开,会议对《关于筹建成立茅台集团金融控股公司的议案》进行详细研讨。

会议强调,目前,集团公司旗下金融业务已拥有财务公司、基金公司、租赁公司和华贵人寿保险四家金融公司,并投资参股贵州银行、贵阳银行、贵银金租等八家金融企业,储备了一批金融行业人才,为集团金融板块发展积累了一定的经验。为实现“千亿茅台”的目标,有效整合集团金融资源,发展集团金融业务,将金融业打造成重要的支持力量,集团公司拟筹建成立茅台集团金融控股公司。

茅台对于金融板块寄以厚望。茅台集团董事长袁仁国最近曾透露,2020年茅台集团千亿销售目标中,茅台酒板块占700多亿元,其余的200多亿元靠金融板块支撑。

在去年发布的贵州茅台“十三五”规划中,茅台集团的战略定位被描述为“产融结合的国际化酒业投资控股集团”,基于传统核心产品积累的现金流,通过股权、投资等手段,进入金融、大健康、旅游、物流等相关领域,为企业的成长,打造新的增长平台。酒业是茅台集团安身立命的基础,是实现可持续发展的原动力;金融则是拉动茅台产业做大做强成为世界级企业的牵引力。

这样看来,茅台确实对于金融业务确实是要下大力气投入,未来的金融板块不仅是利润中心,还是发展主业与大健康、旅游、物流等等产业的重要支持力量。

茅台的金融控股公司会有什么业务?

就目前的金融布局看,自营的金融业务主要是茅台在2013年设立的贵州茅台集团财务有限公司。除此之外有大量的金融企业股权投资。

银行方面,茅台集团持股贵阳银行1.65%股份;

保险方面,茅台集团目前持有华贵人寿保险20%股权,为第一大股东;此外还参股了华泰保险;

投资基金方面,茅台控股了茅台建信(贵州)投资基金管理有限公司;

租赁方面,茅台是贵阳贵银金融租赁第二大股东,持股比例20%。

证券方面,2016年底,茅台联合隆成金融集团、华康保险等5家公司,拟设立广东丝路证券股份有限公司,广东丝路证券注册资金为人民币20亿元,主要业务为证券经纪、包销、保荐服务、自营买卖、资产管理、证券咨询、直接投资等。贵州茅台为其第一大股东,出资7.7亿元,占38.5%股权。

贵州茅台“十三五”规划显示,到“十三五”末,贵州茅台拟将“茅台基金”打造为国内有影响的“黔派”资本品牌,成为国内资本市场活跃的市场主体。

对于财务公司来说,对内,将作为集团内部的资金集约管理平台,面向内部成员单位的金融中心,集团金融资源统筹运作中心,集团内部资金掌控信息枢纽;对外,则立足于集团产业平台和优势资源,提供金融服务,推动集团金融产业发展。

而投资公司,则扮演投资战略管理者、执行者和推进者的多重角色。

据其规划,金融业务包括财务公司、基金公司以及其他(证券、银行、保险等),到2020年要实现营业收入(含税)150亿元,占营业总收入的15.17%;实现利润39.4亿元,占利润总额的10.83%;资产总额达到199亿元,占集团资产总额的10.05%。

茅台公开数据显示,其金融板块业绩表现相当不错:2016年1-9月,贵州茅台财务公司、基金公司和上海融资租赁公司共实现收入10.1亿元,比去年同期增加3.6亿元,增长54.3%,实现利润4.8亿元,比去年同期增加2亿元,增长73.5%,利润指标超额完成年度任务。

茅台为什么做金融,有什么优势,又面对哪些问题?

茅台要发力金融业务,一方面是有扩大利润规模与来源的需求,另一方面也是有一定的资源。

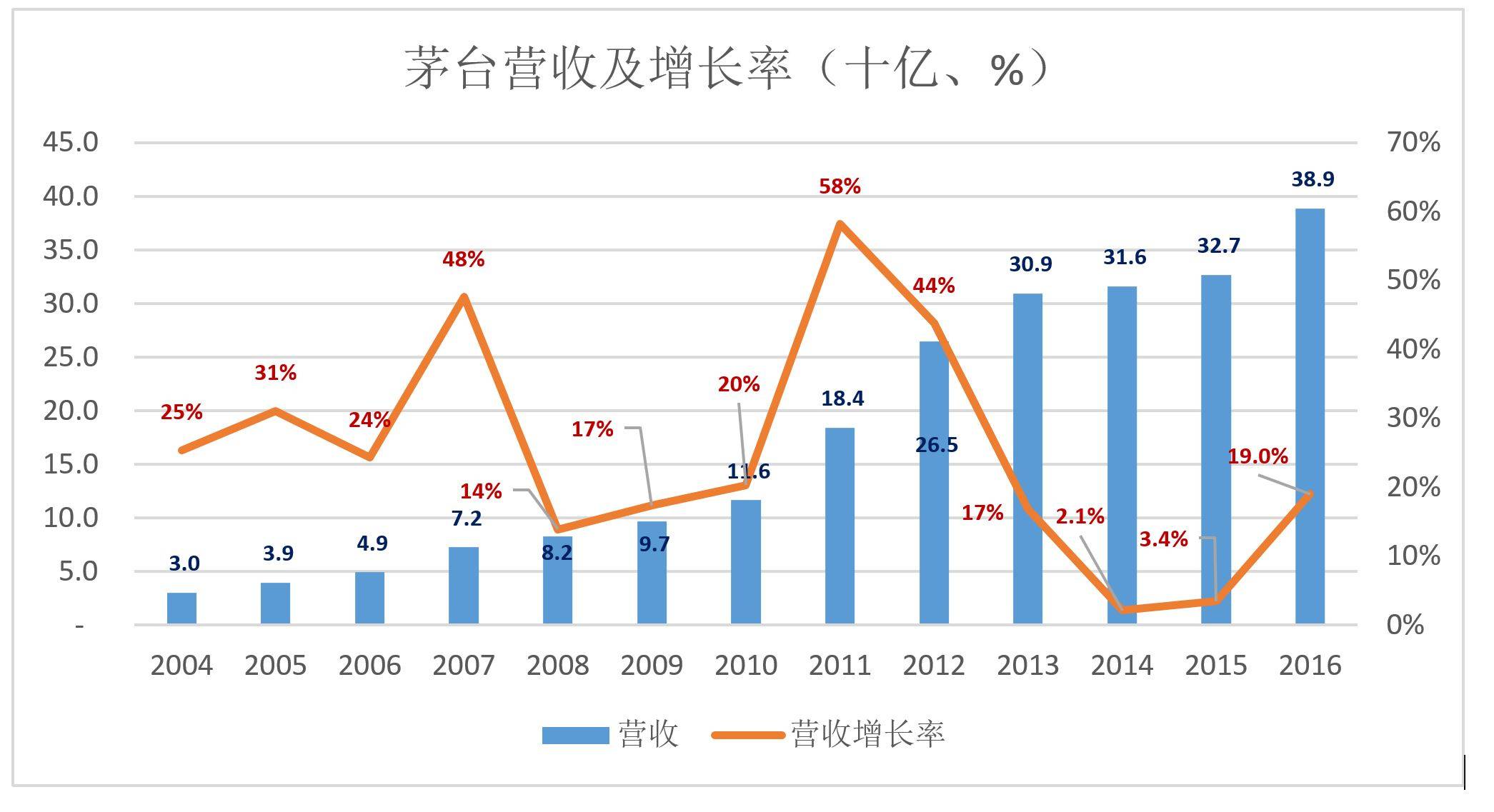

近几年,茅台的营收增速整体来看有下滑的趋势。虎嗅研究总监Eastland的研究结果显示,2004-2016年,茅台营收平均年复合增长率为26.1%。这12年大致可分为两段:

第一阶段,2004-2011年,营收从30亿增至184亿,年均复合增长率29%;

第二阶段,2012-2016年,年均复合增长率16%。2014年营收同比增幅仅为2.1%,2015年小幅回升至3.4%;2016年同比增幅突增,达19%。利润方面,最近3年,净利润同比增幅都是“个位数”:1.4%、1.0%、7.8%。

总体来看,最近三年茅台营收增速表现尚可,但利润增速表现不尽如人意。在业务上,出货量增长,价格却提不上去。这使得茅台完成2020年销售千亿的目标会有一定压力。金融业务如果做得好,可以贡献大量营收与利润,还可以在产业链上支持茅台的酒业、大健康、旅游等业务。

选择做金融业务,茅台有相关的资源。

首先,茅台在上下游有比较庞大的产业链,上游有原料供应商、包装设计服务供应商等,下游有大量的经销商体系。茅台作为核心企业,有上下游企业的购销数据甚至营收利润等财务表现数据,对这些企业的信用状况、金融需求都有较好的判断依据。据此可以提供供应链金融相关的业务。

茅台还打造了电商业务茅台云商,今年一季度自营平台销售收入较去年同期增长875%。通过电商业务可以将更多业务环节线上化,产生更多数据资源,对金融信用的判断形成辅助。基于电商平台以及线下销售网络,还可以向消费者这一端提供消费分期方面的业务。

其次,茅台现金流充沛,既可以为金融业务提供资金来源,也可以通过股权投资来扩大金融版图。2017年一季度财报显示,截止期末,其货币资金高达727亿元,这对于金融业务可以形成支撑。支持上下游企业、做股权投资都有比较充足的弹药。

另外,茅台作为国企、知名企业,品牌效应较好,也是做金融业务的有利条件。

当然,金融是高风险业务,也是竞争较为激烈的业务。茅台要实现200多亿的收入,需要付出巨大的努力才行。

茅台的金融业务中最具优势的应该是其财务公司,可以基于充沛的现金以及上下游产业链的金融需求,做供应链金融与消费贷款等业务。不过这需要构建起相关的服务能力,筛选出合适的经销商来放贷。茅台很难跳出自己的生态圈做金融业务,与金融客户会是一损俱损、一荣俱荣的关系,当整体消费形势不乐观时,供应链金融业务会面临一定风险。

除了财务公司,茅台的企业业务主要通过投资来实现,部分企业持股比较低,可能无法实现并表。另外这些企业集中于银行、保险、证券、金融租赁等成熟金融领域,而且大多是区域性或者新成立的金融机构,要弯道超车并不容易。